「輸出条件が悪くなる」大騒ぎ

しかし実際には経常黒字が増えて

大企業より中小企業が脆弱

消費者・内需企業にはむしろ利益

市場介入は輸出大企業に対する‘補助金’

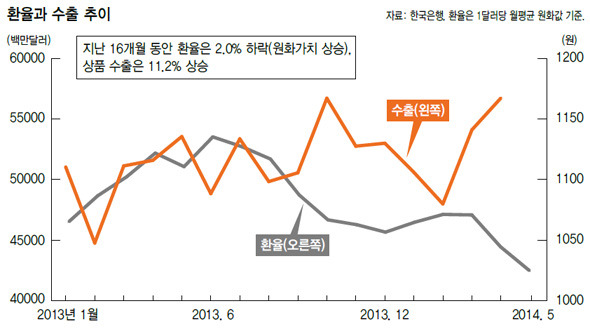

16日、ウォン-ドル為替レートが1020.1ウォンを記録した。 前取引日(13日)の終値より2.3ウォン上がり1020ウォン台を回復したが、大きな流れでは韓国ウォンの価値上昇(為替レート下落)だ。 去る3月21日以後、この日までに韓国ウォンの価値は5.6%上がった。 経常収支黒字の持続などで当分はこのような流れが続くものと見られる。 為替レート市場のこのような動きを見る視線は、概して韓国ウォンの価値上昇にともなう輸出条件の悪化に焦点が合わされている。 だが、為替レート市場には、輸出企業だけでなく消費者や内需企業、政府など多様な利害関係者が存在する。 最近の韓国ウォン価値上昇を巡り、確認すべき4点を挙げてみた。

■韓国ウォン価値上昇でも減らない輸出

輸出が減少するかも知れないというのが韓国ウォンの価値上昇に対する最も大きな憂慮だ。 これは他国通貨に比べて韓国通貨の価値が上がれば、輸出品の価格も高くなって、価格競争力が落ちることにより韓国製品の輸出が減るという論理に立脚している。

先週、現代経済研究院は‘ウォン-ドル為替レート1000ウォン台崩壊が見通せる圏内に進入’という報告書で、韓国の輸出競争国である日本の円に比べて、韓国ウォンの価値が1%上がる時に、総輸出は0.92%減少すると主張した。 だが、昨年1月から今年4月まで日本円に対する韓国ウォンの価値(月平均値基準)が15.8%上昇する間にも、韓国の総輸出は変わらず増加している。 昨年同期に比べて去る1分期には米ドルに対する韓国ウォンの価値も上がったが、経常収支黒字は44.1%増加した。

イ・ウンジョン韓国投資証券研究員は「最近、経常収支が為替レートより他の条件により敏感に反応している。 今のようにグローバル需要が十分な状況で国内消費が増えなければ、為替レートの効果だけでは経常収支が減らないだろう」と話した。 もちろん為替レートの効果が時差を置いて表面化する側面があって、急騰した場合に輸出に及ぼす影響を無視することはできない。

■韓国ウォンの価値上昇で被害を受けるのは大企業ではなく中小企業

韓国ウォンの価値が突然急騰すれば、輸出製品の価格競争力が下落するのは事実だが、グローバル化した大企業ではその衝撃は大きくない。 これは輸出大企業の場合には国外生産比重が大きいためだ。

例えばドルで表示された製品価格が一定と仮定する時、韓国ウォン価値が急騰すればドルで受け取る輸出代金をウォン貨(韓国ウォン)に変える際に損害を被ることになる。 だがアメリカで製品を生産すれば、このような影響を受けない。 色々な国に生産基地を置いている大企業は、製品を輸出入して為替レート変動の影響を減らすことができるわけだ。

<ハンギョレ>が分析した結果、2012年基準で韓国企業らの国外生産比重(国外現地法人売上額/国内外法人売上額)は18%に達している。 現代自動車が去る1~5月に生産した自動車208万台の内、61%は国外で生産された。 三星電子の携帯電話生産比重はこれよりはるかに大きいと伝えられている。 問題は、国内輸出の32%を占める中小・中堅企業等だ。 これらの中で相当数が為替レートの急変動に脆弱であることは事実だ。

■韓国ウォンの価値上昇の受恵者は消費者と内需企業

通貨に対する国内価値の変動が物価ならば、為替レートは通貨の国外価値の変動を意味する。 為替レートが重要なのは、国外価値の変動が国内価値の変動にも大きな影響を及ぼすためだ。

例えば、韓国ウォンの価値が上昇すればほとんど全面的に輸入に依存しているエネルギーの輸入価格が相対的に安くなる。国内のエネルギー消費者はより安値でガソリンなどを買って使うことができる。 石炭および石油製品などを含む総輸入物価指数(韓国ウォン基準)が昨年5月の102.5から先月には6.8%も下がった95.49を示した。 これは韓国ウォンの価値上昇により物の輸入価格が安くなり現れた為替レート効果が大きい。 原油などの原材料だけでなく設備投資に必要な精密機械と部品などを輸入する企業らも韓国ウォンの価値が上昇すれば恩恵を受ける。 ‘高為替レート’(韓国ウォン価値下落)の恩恵は少数の輸出大企業と一部中小企業が受けるが、‘低為替レート’(韓国ウォン価値上昇)の恩恵は多数の消費者と内需企業らが受ける構造だ。

■高為替レート維持に毎年数兆ウォンの税金投入

政府や韓国銀行は1997年の外国為替危機を契機に変動為替レート制を採択した後、輸出企業らの価格競争力を後押しするために韓国ウォンの価値上昇を防いだ時期が多かった。 このためには企業らが輸出で稼いだドルを政府や中央銀行が外国為替市場で買い入れなければならない。 ドルを買い入れる時に市場に解かれた韓国ウォン通貨量の増加を吸収するため債権を発行するが、それにともなう利子を払わなければならない。 これは税金で国民が負担する費用だ。

政府が外国為替市場への介入のために運用する外国為替平衡基金が負った損失(金利差基準)は、2011~2013年で13兆5267億ウォンに及ぶ。 外平基金‘調達金利’(外国換平衡基金債權金利)より‘運用金利’(アメリカ国債などに投資)が低いので、逆マージンが発生する構造だ。 一部ではこれを政府が輸出大企業に与える‘補助金’と呼んでいる。

リュ・イグン、パン・ジュノ記者 ryuyigeun@hani.co.kr

訳J.S(2578字)